Copyright © 2006-2022 高顿教育, All Rights Reserved. 网站地图

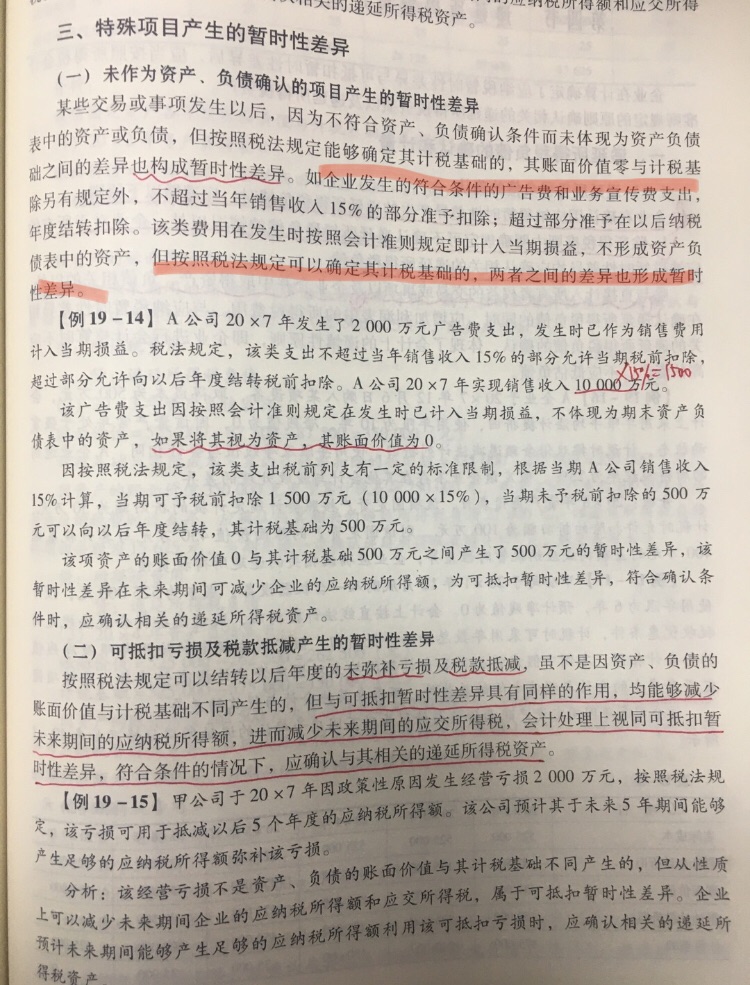

C项正常抵扣了,还可能产生暂时性差异?

图同学

图同学天天向上的同学,你好~

老师红线哪里来的 怎么算出?谢谢!...

老师,这道题中括号中525怎么理解?...

我想请教一下,如果本年销售收入是1000万,公司的广宣费是1...

老师 第五题 A选项 预计的时候 我做了 dr递延所得税资产...

老师,题目中第一题应纳税暂时差异,在最后算所得税额是不是应该...

答案(1)资料二是可抵扣暂时性差异吗?可抵扣暂时性差异不是应...

应纳税暂时性差异不是要吗?本题为什么要减?...

这道题d选项为什么是对的呢?...

老师,c答案怎么理解?符合规定的宣传费和广告费为何会产生暂时...

老师,当期不是调增吗?产生应纳税暂时性差异...

税务师考试会延期几次考试?会不会取消?目前2022税务师考试已经延期了一次,那么后续还会不会延期呢,来跟着高顿小编一起看看吧!

广西税务师考试地点在哪里?考试需要注意什么?打算参加12月24日至25日广西税务师考试的同学都很关注此次的考试地点,今天高顿小编和大家来分享一下广西税务师的考点分布情况。

河南税务师考试延期最新消息【附延期时间丨地点】。目前,2022年河南省税务师考试都通知延期了,那么具体的延期时间等信息都出来了吗?来跟着高顿小编一起看看吧!

河南税务师考点都哪里?考场有哪些规则?2022年河南地区的税务师考试确定延期至2022年12月24日至26日,今天高顿小编和大家提前分享一下考点的分布,大家一起来看看吧!

2023税务师报考费用多少?什么时候交?今天高顿小编和大家分享一下2023年的税务师考试相关信息,希望对想要报考2023年税务师考试的同学有所帮助!

教师回复: 勤奋努力的新海同学,你好~~通货膨胀指的是在货币流通的情况下,货币供给远超过货币实际需求,导致货币贬值,引起了物价上涨的现象,这种现象就是通货膨胀。所以也就是说市场中流通的货币太多了,会导致物价上涨,居民生活水平大幅下降等,所以为了抑制通货膨胀,促使社会经济良性发展,央行就会提高利率,因为利率提高,人们就会把钱存进银行,这样市场上流通的货币就会减少,这样货币就会升值~~老师这样解答同学可以理解嘛~~如果还有问题还可以跟老师继续沟通交流哈~~继续加油噢~~ෆ ͒•∘̬• ͒

教师回复: 爱学习的同学你好哦~投资组合的标准差=(0.12*80%)^2+(0.2*20%)^2+2*80%*20%*0.2*0.12*0.2。同学可以根据老师的计算器步骤按一下一步到位。也可以单独先算出三项的值,然后再相加,求和之后再开根号。继续加油哈~

教师回复: 爱思考的同学你好,合同资产是站在销售方的角度,是指企业已向客户转让商品而有权收取对价的权利。例如,企业向客户销售两项可明确区分的商品,企业因已交付其中一项商品而有权收取款项,但收取该款项还取决于企业交付另一项商品的,企业应当将该收款权利作为合同资产。预付账款是站在客户的角度,是指已支付给供应商的款项,要求供应商交付约定数量、规格的商品或服务的权利。两者不一样哈,同学举的例子中,直接计入预付账款哈~不涉及到合同资产。希望老师的解答能帮助到同学,同学继续加油~早日通过考试哦~

教师回复: 爱思考的同学你好~其他权益工具投资是资产类科目,其他权益工具是所有者权益类科目。简单理解就是,其他权益工具投资是我们买的别人家的股票(非交易性,不是为了通过买卖获得价差),其他权益工具就是我们发行的股票(除了普通股,例如优先股)希望以上解答能帮助到你,欢迎随时提问~加油

教师回复: 爱学习的同学你好哦~农产品本身的税率是9%。也就是如果你直接销售农产品,那么税率按照9%来计算销项税,同时用9%作为扣除率计算可以抵扣的进项税。比方说,甲公司从农民手中收购一批棉花,金额为100万。甲公司直接以200万的又把棉花直接出售了。甲公司缴纳的增值税=200×9%-100×9%=9万。如果收购农产品不是直接出售,而是把它深加工成了税率为13%的货物,同时用10%作为扣除率计算可以抵扣的进项税。还是上述例子,甲公司把100万的棉花加工成了棉布(税率为13%),出售了这批棉布,棉布销售额为200万。甲公司缴纳的增值税=200×13%-100×10%=16万。继续加油哈~