距离2016年5月1日只剩下几十天了,国家各行业,尤其是建筑、房地产、生活服务和金融业都在为全面试行营业税改增值税忙碌着。在社会整体收入不好,经济走下坡路的日子里,通过减税来盘活整个社会的资本力量,显得尤为迫切。

税改是2016年的重头戏,也是十二五时期遗留下来的,不得不完成的任务。市场已经进入新的运行轨道,而国家的税收系统仍然留在昨天,这是很不好的事情。不过,我是个喜欢咬文嚼字的人,铺天盖地的媒体消息显示:从5月1日起,全面实行营改增,并将所有企业新增不动产所含增值税纳入抵扣范围,确保所有行业税负只减不增。最后这句“确保所有行业税负只减不增”,给我们留下很多思考的余地。

所有行业,并不是所有企业

营改增的任务是按照行业实行的,所以为了保证行业减负,会不会导致个别企业的税负在税改以后不减反增?

要搞清楚这个问题,先来看看为什么是“营改增”,而不是“增改营”?

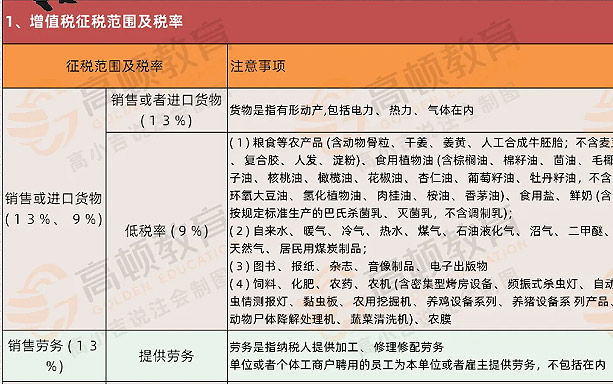

营业税是按照营业计收的税种,商品在到达顾客手里之前,每次交易都要收税,所以营业税成为商品成本的主要增长因素。而增值税是价外税,基于增值额或价差为计税依据的中性税种,通俗的讲,商品增值部分征税,不增值不缴税。那么,营业税征收的时候,其实也覆盖了产品增值部分,所以,两税征税有重叠的部分。这是不合理的,也是老百姓不愿意看到的。

其次,什么是不动产?

地皮是不动产,房子也是不动产,但是房里装的空调不算不动产,因为空调等设备可以拆掉装到别的地方。以前销售不动产需要缴纳营业税,因为不动产无法在购销链条中,通过不断地附加劳动价值来实现产品增值。就拿房子来说,以前房子一口价,现在的房子每天都有增值。随着税收体系的不断完备,完善增值税抵扣的需求越来越强烈,所以营改增变得也越来越迫切。

以前卖房子,营业税没有办法做抵扣,实行增值税以后,房地产企业就可以抵扣各种原料的进项税了,通过抵扣实现税负的减轻是增值税的意义。

所以,征收增值税明显比较科学,既避免了重复征税,又可以进项税抵扣,整个流转抵扣链条合理多了。

不过,有朋友纳闷了,什么叫增值税抵扣?

增值税是一种链条税,仅对增值的部分征税,什么样算增值呢?举个例子好了,甲公司购买设备A花了1000元,除了承受设备的价格1000元,还要承担一个进项税,假如这个税率是17%,那么甲公司实际花费1000*(1+17%)=1170元,才能买到设备A。

甲公司将设备A进行加工升级,打造成设备B,售价2000元,乙公司如果想要买走设备B,除了价格2000元,还要承担17%的销项税2000*17%=340元。也就是说,乙公司花费2340元才能买走B。

那么设备从A变成B,实际增值为2000-1000=1000元,需要缴纳的增值税为1000*17%=170元。甲公司销售发票上标明的销项税,减去购买设备A时购买发票上的进行税,就是甲公司需要缴给税务部门的税钱。

上面的例子里,就是进行税抵扣,本来需要缴纳340元的销项税,抵扣后,只要缴纳170就可以了。

原则上,销项税一定的情况下,进项税缴纳的越多,抵扣以后要缴给税务部门的税钱就越少,那么,为什么做到每家企业税负都只减不增那么难呢?

两个问题:一是税率;二是增值税专用发票

税率问题至今还没有给出具体的说法,不过参考日本的税率8%,或者韩国10%的增值税率,对于中国房地产行业将不会是一个好消息。

前两天的新闻提到,二手房将实行增值税征收,交营业税是购销价差乘税率,营业税率是5%,征收增值税一样是购销价差乘税率,不过这个税率如果参考台湾5%的话,加上增值税可以抵扣,营业税不能抵扣,缴税可能会减少。但是如果税率高于5% ,比如参考的是日本的8%,抵扣以后,缴纳的税费可能跟以前也差不多。如果税率更好更高,税负增加就是肯定的。

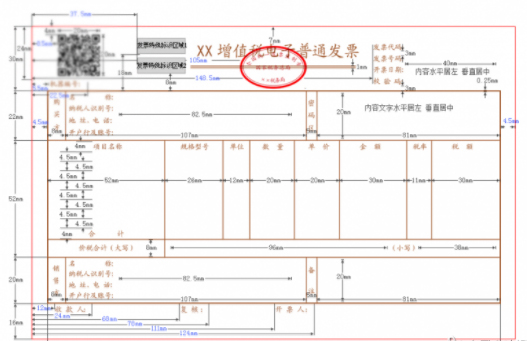

还有一个更重要的问题,就是发票啦。

听过太多同事朋友求发票,增值税抵扣需要采用增值税专用发票,如果企业购买原料设备的公司是缴纳营业税的,那么就没有增值税专用发票,所以无法抵扣。或者,如果企业进购设备的公司是增值税小规模纳税人,没法给你开增值税专用发票,那么也是没办法抵扣的。这样的话,税负可能增加。

当然,还有一个问题就是人才,税改以后,如何按照新规定进行报税操作和进销税抵扣,都是摆在各企业面前的一个难题。时间紧任务大,财务人员的培训工作也将是营改增的一个难点。

当然,即便是实行营改增以后,某些企业的税负增加了,那么这些企业也不用担心,作为价外税,企业可以在一定程度上提高产品或服务的价格,沿着购销链条将增值税转嫁,也是可取的。同时,以后的政策细则会不会允许企业进行合理避税,也是值得期待的。

▎本文作者milong,来源高顿网校(金融看客)。更多内容请关注微信号“高顿网校”(gaoduneclass),满满的会计实务干货,免费网课随心听。原创文章,欢迎分享,若需引用或转载请保留此处信息。

QQ登录

QQ登录 微博登录

微博登录 微信登录

微信登录