Copyright © 2006-2022 高顿教育, All Rights Reserved. 网站地图

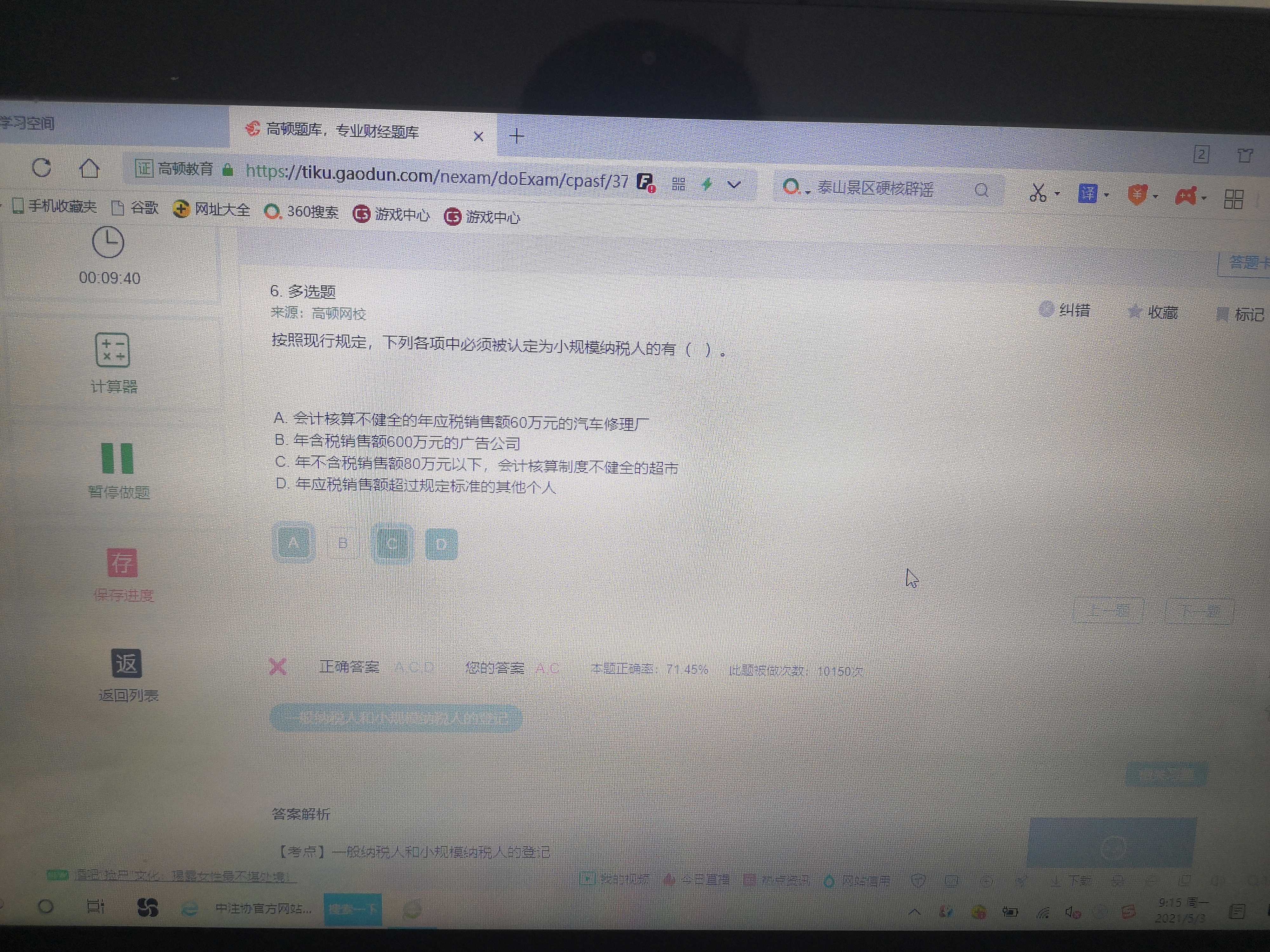

老师,增值税纳税人只有一般纳税人和小规模纳税人吗,其他个人也属于小规模纳税人?(这里d选项)

开同学

开同学亲爱的同学,是的,其他个人也属于小规模纳税人。

希望老师的解答可以帮助到你~每天坚持学习,保持进步哦~~继续加油ヾ(◍°∇°◍)ノ゙祝早日顺利通过考试!!!

融资性售后回租,承租方不需要缴纳增值税,但是出租房要缴纳增值...

印花税的计税依据不是包含增值税吗?...

出租车公司把车租给司机收入管理费,出租车公司按照陆路运输服务...

亲爱的老师你好,这道题目中的“经确认应转出的增值税税额为13...

事项2存货抵债,不视同销售,为什么还要计算应交增值税呢?...

老师,网课说旧办公楼可扣1,4,6 但这个1怎么算,还有算增...

老师 劳务派遣服务属于现代服务吗...

租金每月不超过十万的免征增值税,这个对个人还是哪个纳税人...

纳税人将接受投资获得的机器设备再用于向其他公司投资是否缴纳增...

土地增值税是对在我国境内转让国有土地使用权、地上建筑物及其附着物的单位和个人,以其转让房地产所取得的增值额为课税对象而征收的一种税。

增值税多少个税点?增值税税点怎么计算?增值税不仅仅是我们在税务知识学习中的重点,也是我们在工作中比较常涉及的一个税种,今天高顿小编和大家来讲讲增值税的相关信息。

.jpg)

增值税是什么?2022年最新的增值税税率是怎样的?在《税法一》的内容中,增值税是属于比较重要的一个知识点,跟着高顿小编一起来学学增值税,看看最新的增值税税率是怎样的!

土地增值税的计算方法和步骤是什么?在税务师考试的税法一考试科目中,会考察到各种税种,其中,土地增值税是考察重点,其税率以及计算方法也都是高频考点,今天高顿教育小编来和大家详细讲一讲这方面的内容。

教师回复: 勤奋努力爱学习的同学,你好~针对你说的这个问题,1、在租赁期开始日,确认使用权资产和租赁负债,会计分录是:借:使用权资产 2,600,000租赁负债-未确认融资费用 550,000=3,150,000-2,600,000贷:租赁负债-租赁付款额 3,150,000=每年的租赁付款额450,000*租赁期72、在后续计量时,使用权资产要计提折旧(类似于固定资产的管理),会计分录是:借:管理费用 371,428.57贷:使用权资产累计折旧 371,428.57=2,600,000/7(租赁期为7年,按照7年计提折旧)3、在后续计量时,要确认租赁负债的利息,会计分录是:借:财务费用 131,040贷:租赁负债-未确认融资费用 131,040=期初账面价值2,600,000*实际利率5.04%4、按照当年销售额超过1,000,000元的,当年应再支付按销售额的2%计算的租金,这个属于可变租赁付款额;在实际发生时,直接计入当期损益,会计分录是:借:销售费用 30,000贷:应付账款 30,000=销售额1,500,000*比例2%综合看来,对利润的影响金额合计是:管理费用( -371,428.57)+财务费用( -131,040)+销售费用 (-30,000)=-532,468.57如还有不清楚的地方,欢迎随时提问,Andy老师会尽快解答,爱学习的你是最棒的,加油~

教师回复: 勤奋努力、爱学习会计的同学你好,有两种方式可以计算这个金额:方法一:首先要比较摊余成本和其他债权投资的公允价值,两者之间的差额为持有期间公允价值的累计变动额(余额)。因此计算本期公允价值变动的发生额要用这个差额减去以前期间已经确认的公允价值变动之和。900-(1028.24+1028.24*3%-40)方法二:直接计算发生额本期公允价值变动的发生额=期末公允价值-(期初公允价值±当期利息调整的摊销)。注:做题的时候,建议用方法一,计算比较简单,不容易出错,也好理解。加油~有问题欢迎继续和老师沟通~

教师回复: 亲爱的同学你好: 旧准则下,生产设备发生的日常维修费用是计入知制造费用的,然后进存货成本。 新准则下,生产设备发生的日常维修费用应当计入管理费用的。 这是教材与准则有冲突的地方。 希望老师的回答能够帮助到你哦,加油~~

教师回复: 勤奋的同学,你好农产品计算抵扣要根据所生产销售的产品来确定可抵扣的进项税额,生产销售税率为13%的货物时,其购进的农产品可抵扣10%的进项,生产销售税率为9%的货物时,可抵扣的进项税额也只有9%。农产品核定扣除时,根据所销售商品来确定可抵扣的进项,13%或9%。希望老师的解答能帮助你理解,如有问题欢迎继续沟通交流,加油!

教师回复: 同学,是这样操作的,科学计算器开4次方:1.输入要开方的次数4;2.按左上角shift键;3.按开次方键4.输入要开的数,最后摁=就行